Chicago

Los futuros de maíz terminan la jornada con leves alzas. A pesar de la lluvia, que ambiciona a mejorar la producción y emerge como factor bajista, un sostenido dinamismo comercial sostiene las cotizaciones del grano amarillo. Los incrementos de precios son limitados por una merma en el posicionamiento neto comprador del maíz por parte de los fondos de inversión

Los contratos de soja comienzan la semana con bajas, en vistas de la mejora climática que se observó en Sudamérica. Las lluvias empujan hacia abajo los precios luego de un prologando tiempo sin precipitaciones. No conforme con ello, cayó el posicionamiento neto de los fondos de inversión en soja, lo que profundiza las pérdidas.

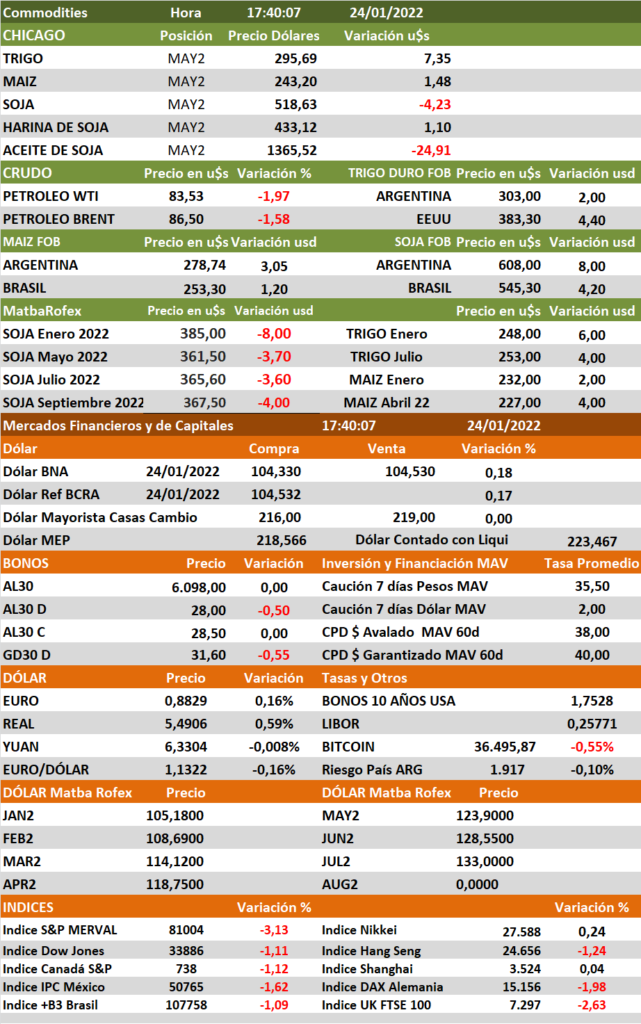

Acciones argentinas cayeron hasta 6,1% en Wall Street y el riesgo país marcó otro máximo desde 2020Los activos argentinos comenzaron la semana con fuertes retrocesos, aunque algo más moderados de lo que se proyectaba a media rueda, frente a un clima adverso para los mercados a nivel global ante la posibilidad de una invasión de Rusia a Ucrania, y la perspectiva de una Fed más agresiva, lo que se sumó a las dudas en el ámbito local por la renegociación de la deuda con el FMI. Bajo este escenario, el Riesgo País extendió su recorrido al alza y marcó un nuevo máximo desde el canje de deuda de 2020.Con todo, las acciones argentinas que cotizan en Wall Street (ADRs) terminaron con bajas pronunciadas: los papeles más perjudicados en la jornada fueron los de Banco Macro (-6,1%); Vista Oil & Gas (-6%); Edenor (-5%); IRSA (-4,8%); IRSA Propiedades Comerciales (-4,5%); Central Puerto (-4,1%); y Banco BBVA (-3,4%).

En la bolsa porteña, por su parte, las acciones líderes retrocedieron 3,1%, con el S&P Merval de BYMA en 81.143,79 puntos, tras acumular una merma del 2,2% la semana pasada.

Las bajas más relevantes de este lunes se observaron en los papeles de Transportadora de Gas del Norte (-7,1%); Banco Macro (-6,3%); Transener (-6,2%); Central Puerto (-5,6%); y Aluar (-5,3%).

El volumen en acciones trepó 55% hasta los $1.336,2 millones, representando tan solo el 19% de lo negociado en renta variable. La contracara son los Cedears, cuyo monto alcanzó 81% del total del segmento, más allá de que cedió 4,6% hasta los $5.792,3 millones.

En el plano global, la posibilidad de una invasión de Moscú a Ucrania, aunque Rusia niega cualquier plan de invasión, golpeó a los mercados del mundo, con bajas de hasta 8,1% en la bolsa rusa, y de 4% en los mercados europeos. La Unión Europea está preparada para defenderse de cualquier posible ciberataque ruso si Moscú invade Ucrania, dijo Josep Borrell, máximo diplomático del bloque.

En EEUU, en cambio, fue una jornada no apta para cardíacos, con un S&P 500, que llegó a caer 4% a media rueda, pero que terminó positivo (+0,28%), con el «índice del miedo» VIX tocando su nivel más alto en un año (aunque la volatilidad se fue atenuando para concluir dentro del área de los 31,25/31.5 puntos). Por su parte, la tasa a 10 años que estuvo -3bps por debajo del viernes finalizó flat (1,76%), mientras que las tasas cortas retrocedieron entre 3/5bps, empinando sorpresivamente la curva.

«¿Será que la Fed ahorca, pero no ahoga? ¿El conflicto entre Rusia y Ucrania es exagerado? Sea cual sea la razón, Wall Street vivió una rueda de alta tensión», señalaron desde PPI. El plato fuerte llegará este miércoles cuando finalice la reunión de dos días de la Fed: el mercado prevé un adelanto del plan para este año, y espera el primer retoque de tasas en marzo.

«El aumento de la aversión al riesgo en los mercados financieros por un posible conflicto entre Estados Unidos y Rusia en Ucrania, el cambio de política monetaria por parte de la Reserva Federal y la desaceleración económica en Estados Unidos han ocasionado que el dólar se fortalezca frente a sus principales contrapartes y frente a divisas de mercados emergentes», dijo Alexander Londoño, analista de ActivTrades.

En el ámbito local, la atención pasa por saber qué postura tomará el Gobierno frente al vencimiento este viernes de más de u$s730 millones, correspondientes a una cuota de amortización del préstamo Stand By del FMI del 2018. Argentina también debe pagar unos u$s370 millones al organismo el 1° de febrero, antes de un fuerte vencimiento de u$s2.900 millones en marzo, con un BCRA con escasas reservas.

«Sospechamos que el Gobierno llegará a un nuevo acuerdo con el FMI este año, posiblemente en el primer trimestre, y dará pasos tentativos hacia políticas más favorables al mercado. Incluso entonces, tendríamos dudas sobre la sostenibilidad de la deuda pública argentina en el mediano plazo», dijo Capital Economics.

Bonos y Riesgo País

En el segmento de renta fija, el día estuvo marcado por una alta aversión al riesgo global, y los bonos argentinos no escaparon a esa realidad: perdieron hasta 4,1%, tal fue el caso del Bonar 2029, que ya rinde más de 29% anual. Pero también fueron castigados el Bonar 2038 (-3,5%); y el Bonar 2030 (-3,4%). Entre los regidos por ley de Nueva York, el Global 2046 encabezó los retrocesos (-2,8%); seguido por el Global 2035 (-2,6%), y el Global 2030 (-2,3%).

El precio promedio ponderado se hundió hasta u$s29,93 y tocó un nuevo mínimo post restructuración de 2020. «Más allá de las turbulencias en lo externo, la deuda sufre la incertidumbre propia. El foco esta semana estará sobre el pago por u$s731 millones al FMI el viernes y otros u$s370 millones la semana siguiente. En tanto, no se descarta que la deuda testee nuevos mínimos a medida que sin acuerdo nos acerquemos al deadline del 21 de marzo», comentaron desde una sociedad de bolsa.

Por ende, el Riesgo País argentino trepó 2,4% hasta los 1.961 puntos básicos, es decir, nuevo récord desde el canje de deuda con bonistas privados.

Mientras tanto, los títulos soberanos dólar-linked cerraron con mayoría de bajas: el tramo largo (T2V2 y TV23) cayó hasta 1%.

Finalmente, los bonos en pesos con ajuste CER mantuvieron la dem